Σε συνέχεια του αφιερώματος για τις φορολογικές δηλώσεις του 2016, θα προχωρήσουμε στην ανάλυση και των υπολοίπων πινάκων του εντύπου. Πιο συγκεκριμένα:

Πίνακας 5 – Προσδιορισμός ετήσιας αντικειμενικής δαπάνης

Καταρχάς δύο λόγια. Βάση των διατάξεων του ΚΦΕ, προβλέπεται η φορολόγηση με βάση τις τεκμαρτές δαπάνες διαβίωσης, ως εναλλακτικός τρόπος υπολογισμού ελάχιστης φορολογίας, όταν το τεκμαρτό εισόδημα είναι υψηλότερο από το συνολικό πραγματικό εισόδημα.

Περιπτώσεις που δεν εφαρμόζεται η αντικειμενική δαπάνη διαβίωσης.

Όπως σε άλλα σημεία του εντύπου, έτσι και σε αυτό προβλέπονται ειδικές περιπτώσεις για τις οποίες δεν εφαρμόζεται η ετήσια αντικειμενική δαπάνη και η δαπάνη απόκτησης περιουσιακών στοιχείων. Ενδεικτικές περιπτώσεις είναι οι κάτοικοι εξωτερικού, οι οποίοι βαρύνονται μόνο για τα ποσά που αφορούν δαπάνες που καταβλήθηκαν για την αγορά αγαθών που αποτελούν τεκμήρια, όπως επίσης και οι μακροχρόνια άνεργοι, οι οποίοι έχουν πραγματική οικονομική αδυναμία, κάτι που θα πρέπει να αποδείξουν προσκομίζοντας και θέτοντας τα σχετικά δικαιολογητικά στη διάθεση του αρμόδιου προϊσταμένου Δ.Ο.Υ..

Τρόπος φορολόγησης της προστιθέμενης διαφοράς τεκμαρτών δαπανών.

Ο τρόπος υπολογισμού της φορολογίας με βάση τις αντικειμενικές δαπάνες γίνεται:

- Α) Με τις γενικές διατάξεις της κλίμακας των μισθωτών στις περιπτώσεις που ο φορολογούμενος έχει εισοδήματα από μισθωτές υπηρεσίες ή συντάξεις, ή το μεγαλύτερο μέρος του εισοδήματος προέρχεται από μισθωτές υπηρεσίες ή συντάξεις, ή δεν υπάρχει εισόδημα από καμία κατηγορία, ή έχει εισοδήματα μόνο από κεφάλαιο και υπεραξία μεταβίβασης κεφαλαίου και ταυτόχρονα το τεκμαρτό του εισόδημα δεν υπερβαίνει τις 9.500€, ή είναι εγγεγραμμένος στο μητρώο ανέργων του ΟΑΕΔ κατά το κρινόμενο φορολογικό έτος.

- Β) Με βάση την κλίμακα των εισοδημάτων από επιχειρηματική δραστηριότητα, εφόσον το μεγαλύτερο μέρος των εισοδημάτων του φορολογουμένου προέρχεται από αυτή την πηγή

- Γ) Και με τους δύο ανωτέρω τρόπους. Ειδικότερα, όταν το εισόδημα του φορολογουμένου -εξαιρουμένου του εισοδήματος από κεφάλαιο – δεν υπερβαίνει τις 6.000€ και δεν προέρχεται από επιχειρηματική ή αγροτική δραστηριότητα ενώ το τεκμαρτό δεν υπερβαίνει τις 9.500€, τότε η επιπλέον διαφορά φορολογείται με την κλίμακα των μισθωτών. Εφόσον υπερβαίνει το ποσό των 6.000€ η διαφορά φορολογείται με την κλίμακα των εισοδημάτων από επιχειρηματική δραστηριότητα.

Τι αποτελεί όμως τεκμήριο;

Τεκμήρια αποτελούν:

- Α) Τα χρησιμοποιούμενα προς ιδιοκατοίκηση ακίνητα, τα δωρεάν παραχωρημένα ή τα μισθωμένα.

- Β) Τα επιβατικά αυτοκίνητα ΙΧ. Διευκρινίζεται: Όχι οι μοτοσυκλέτες.

- Γ) Τα σκάφη αναψυχής.

- Δ) Τα αεροσκάφη, τα ελικόπτερα, τα ανεμόπτερα.

- Ε) Οι πισίνες.

- ΣΤ) Δαπάνες διδάκτρων τέκνων σε ιδιωτικά σχολεία.

- Ζ) Δαπάνες για οικιακές βοηθούς.

Το ύψος της τεκμαρτής αντικειμενικής δαπάνης προσδιορίζεται με βάση τις διατάξεις του άρθρου 31 του ΚΦΕ.

Επίσης, αποτελούν αντικείμενα τεκμαρτής διαβίωσης και τα κόστη απόκτησης όσων εκ των ανωτέρω αποτελούν αντικείμενα απόκτησης, όπως επίσης και των:

- Η) Κινητών πραγμάτων αξίας μεγαλύτερης των 10.000€

- Θ) Εταιρικών μεριδίων, επιχειρήσεων κλπ.

- Τέλος, αντικείμενο υπολογισμού τεκμαρτής δαπάνης διαβίωσης αποτελούν και:

- Ι) Η χορήγηση δανείων προς οποιονδήποτε

- ΙΑ) Οι δωρεές, γονικές παροχές ή χορηγίες άνω των 300€ (με εξαίρεση το Δημόσιο)

- ΙΒ) Η τοκοχρεωλυτική απόσβεση δανείων οποιασδήποτε μορφής.

Εδώ διευκρινίζεται ότι ενώ δεν αποτελεί τεκμήριο η χρήση της μοτοσυκλέτας, το κόστος απόκτησής της πρέπει να δηλωθεί υποχρεωτικά.

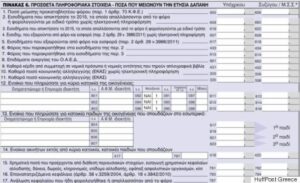

Πίνακας 6 – Πρόσθετα πληροφοριακά στοιχεία – Ποσά που μειώνουν την ετήσια δαπάνη

Στον πίνακα αυτό συμπληρώνονται τα πρόσθετα πληροφοριακά στοιχεία και τα ποσά που μειώνουν τη διαφορά μεταξύ συνολικού εισοδήματος και ετήσιας τεκμαρτής δαπάνης.

Ως πρόσθετα πληροφοριακά στοιχεία, νοούνται όλα τα εισοδήματα τα οποία έχουν φορολογηθεί στην πηγή και έχει εξαντληθεί η φορολόγησή τους, όπως τα μερίσματα τίτλων. Επίσης, ως τέτοια νοούνται και τα εισοδήματα που προέρχονται από τη διανομή κερδών από συμμετοχή σε νομικά πρόσωπα που τηρούν απλογραφικά βιβλία.

Επιπροσθέτως, ίδια αντιμετώπιση έχουν και τα εισοδήματα που προέρχονται από μερίσματα πλοιοκτητριών εταιρειών.

Οι ανωτέρω, είναι κάποιες από τις πιο ενδεικτικές πηγές εισοδημάτων για τα οποία δεν προβλέπεται υπολογισμός φόρου εισοδήματος, αλλά ταυτόχρονα αποτελούν εισοδήματα για τα οποία θα υπολογιστεί έκτακτη εισφορά αλληλεγγύης.

Βεβαίως, υπάρχουν και εισοδήματα τα οποία εξαιρούνται και από την έκτακτη εισφορά, τα οποία ενδεικτικά είναι το ενιαίο επίδομα στήριξης τέκνων, το ειδικό επίδομα πολυτέκνων, η αποζημίωση απόλυσης, κλπ.

Τέλος, πλην των ανωτέρω, υπάρχουν και μία σειρά πληροφοριακών στοιχείων τα οποία όχι μόνο δεν αποτελούν εισόδημα και κατ’ επέκταση αντικείμενο φορολόγησης με έκτακτη εισφορά, αλλά αντιθέτως, συνεπικουρούν με τη χρήση τους – μέσω της συμπλήρωσής τους στους αντίστοιχους κωδικούς – για την κάλυψη τεκμηρίων τρέχουσας ή μελλοντικών χρήσεων.

Τέτοια αποτελούν ενδεικτικά, οι υποτροφίες και τα χρηματικά βραβεία, τα κέρδη από λαχεία, τα ποσά που προέρχονται από διάθεση περιουσιακών στοιχείων, όπως π.χ. η πώληση ενός ακινήτου ή ενός αυτοκινήτου, η λήψη δανείων (όχι η καταβολή τοκοχρεωλυτικών δόσεων η οποία αποτελεί όπως αναφέραμε τεκμήριο), κλπ.

Φυσικά, δε θα πρέπει να μη ληφθεί υπόψη και η χρήση ποσού από ανάλωση κεφαλαίου προηγουμένων χρήσεων για την κάλυψη τεκμηρίων, σε περίπτωση που υπάρχει δυνατότητα χρήσης προς ανάλωση σχετικού κονδυλίου, το οποίο θα προέρχεται από εισοδήματα που φορολογήθηκαν κατά τα προηγούμενα έτη.

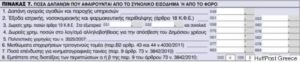

Πίνακας 7 – Ποσά δαπανών που αφαιρούνται από το συνολικό εισόδημα ή από το φόρο

Στο συγκεκριμένο πίνακα, αναγράφονται όλες οι δαπάνες οι οποίες δύνανται να αφαιρέσουν τυχόν προκύπτων φόρο από το εισόδημα.

Ως τέτοιες -ενδεικτικά- θεωρούνται:

- Α) Τα έξοδα ιατροφαρμακευτικής περίθαλψης, στα οποία περιλαμβάνονται και τα φάρμακα – όχι παραφάρμακα ή καλλυντικά τα οποία αγοράζονται από τα φαρμακεία – με την προϋπόθεση ότι ξεπερνούν το 5% του φορολογητέου εισοδήματος. Σε αυτή την περίπτωση η έκπτωση προσδιορίζεται σε ποσοστό 10% επί των δαπανών, με μέγιστο ποσό έκπτωσης τα 3.000€.

- Β) Δωρεές προς διάφορους φορείς, όπως οι ιεροί ναοί, μονές, δημόσια νοσοκομεία, κοινωφελή ιδρύματα, φορείς γενικής κυβέρνησης κλπ.

- Γ) Δωρεές για την απόσβεση δημόσιου χρέους κλπ.

Πίνακας 8 – Στοιχεία εξαρτώμενων μελών φορολογουμένων

Στο συγκεκριμένο πίνακα συμπληρώνονται τα στοιχεία των εξαρτωμένων μελών των φορολογουμένων.

Ως τέτοια νοούνται:

- Α) τα ανήλικα τέκνα έως 18 ετών, τα ενήλικα έως 25 ετών με την προϋπόθεση ότι φοιτούν σε σχολεία ή σχολές ή είναι άνεργα.

- Β) Επίσης, εξαρτώμενα μέλη θεωρούνται οι ανιόντες των φορολογουμένων, οι ορφανοί ανήλικοι συγγενείς μέχρι τον 3ο βαθμό και οι ανύπαντροι αδελφοί ή αδελφές των φορολογουμένων με αναπηρία 67% και άνω.

Για να θεωρούνται τα ανωτέρω μέλη ως εξαρτώμενα, δε θα πρέπει να υπερβαίνουν τα ποσά των 3.000€ (περ. α) και 6.000€ (περ. β) αντίστοιχα.

Πίνακας 9 – Στοιχεία από το φάκελο του φορολογουμένου

Ο συγκεκριμένος πίνακας συμπληρώνεται αποκλειστικά από την υπηρεσία.

Πίνακας 10 – Συμπλήρωση τραπεζικού λογαριασμού

Σε περίπτωση που το αποτέλεσμα της εκκαθάρισης της δήλωσης φορολογίας εισοδήματος είναι πιστωτικό (επιστροφή φόρου), τότε πρέπει υποχρεωτικά να δηλωθεί τραπεζικός λογαριασμός της ημεδαπής, με τη μορφή ΙΒΑΝ. Αξίζει να αναφερθεί ότι σε περίπτωση πιστωτικού αποτελέσματος, η υποβολή της δήλωσης δεν προχωρά, αν δεν δηλωθεί τραπεζικός λογαριασμός.

Άλλοι φόροι που υπολογίζονται μέσα από τη δήλωση

Πλην του υπολογισμού της φορολογίας εισοδήματος, μέσα από το έντυπο της δήλωσης, το υπουργείο εισπράττει και μία σειρά άλλων φόρων οι οποίοι έχουν ψηφιστεί ή αποφασιστεί από σειρά νόμων ή διατάξεων. Το γενικό πλαίσιο ορίζεται με βάση τις διατάξεις του Ν.3986/2011 και των τροποποιητικών νόμων αυτού – τελευταία αναθεώρηση έγινε με τον Ν.4334/2015, όπου πλην του φόρου εισοδήματος, μέσα από το έντυπο της δήλωσης υπολογίζονται:

Α) Η έκτακτη εισφορά αλληλεγγύης

Γενικός κανόνας υπολογισμού της έκτακτης εισφοράς είναι ο ακόλουθος:

Β) Τέλος επιτηδεύματος

Για τα φυσικά πρόσωπα το τέλος επιτηδεύματος ορίζεται σε 650€ ετησίως.

Για κάθε υποκατάστημα το ποσό ορίζεται σε 600€ ετησίως.

Εξαιρέσεις αποτελούν οι νέοι επιτηδευματίες – για τα πρώτα 5 έτη – και οι επιτηδευματίες που θέλουν 3 έτη για τη συνταξιοδότησή τους. Ως έτος συνταξιοδότησης ορίζεται το 65ο. Πλην των ανωτέρω, εξαίρεση αποτελούν και οι επιχειρήσεις που έχουν έδρα σε νησιά κάτω των 3.100 κατοίκων. Σε αυτές τις περιπτώσεις δεν επιβάλλεται τέλος επιτηδεύματος.

Επίσης, εξαιρούνται – μερικώς όμως – και οι εργαζόμενοι με μπλοκάκι, οι οποίοι καταβάλλουν 400€, αν έχουν την έδρα τους σε περιοχές με πληθυσμό κάτω των 200.000 κατοίκων, ενώ καταβάλλουν αντίστοιχα 500€ αν είναι άνω των 200.000 κατοίκων.

Γ) Φόρος πολυτελούς διαβίωσης

Επιπλέον, με το Ν.4111/2013, όπως αυτός τροποποιήθηκε με το Ν.4334/2015, επιβάλλεται φόρος πολυτελούς διαβίωσης, επί των ποσών των αντικειμενικών δαπανών διαβίωσης που προκύπτουν από:

- Επιβατικά άνω των 1.929cc με συντελεστή 5% (για ΕΙΧ έως 10 ετών)

- Επιβατικά άνω των 2.500cc με συντελεστή 13% (για ΕΙΧ έως 10 ετών)

- Αεροσκάφη με συντελεστή 13%

- Πισίνες με συντελεστή 13%

- Σκάφη αναψυχής ιδιωτικής χρήσης άνω των 5 μέτρων με συντελεστή 13%.

Δ) Προκαταβολή φόρου εισοδήματος

Τέλος, με βάση τις διατάξεις του άρθρου 69 του Ν.4172/2013, όπως αυτό τροποποιήθηκε με τον Ν.4336/2015, όλα τα φυσικά πρόσωπα για το φορολογικό έτος, τα οποία αποκτούν εισόδημα από επιχειρηματική δραστηριότητα υποχρεούνται να προκαταβάλλουν φόρο της τάξεως του 75%.

Εν κατακλείδι

Σαφώς τα παραπάνω αποτελούν τις γενικές κατευθυντήριες γραμμές για τη συμπλήρωση της δήλωσης για το φορολογικό έτος 2015. Ήδη, τόσο με την ψήφιση σειράς νόμων από το περασμένο καλοκαίρι, όσο και με τον πρόσφατα δημοσιευθέντα Ν.4387/2016, όπου μεταβάλλονται μεταξύ άλλων οι συντελεστές φορολογίας εισοδήματος και έκτακτης εισφοράς αλληλεγγύης, εύκολα γίνεται αντιληπτό, ότι τα παραπάνω αποτελούν βοήθημα αποκλειστικά για το τρέχον έτος.

Όπως μπορεί πολύ εύκολα να αντιληφθεί κανείς, η διαδικασία υποβολής της δήλωσης φόρου εισοδήματος, μέσα από τον νομικό κυκεώνα που περιλαμβάνει σωρεία ρυθμιστικών νόμων και διατάξεων, έχει καταστεί μία αρκετά σύνθετη και πολύπλοκη διαδικασία. Σε περίπτωση που ο φορολογούμενος δεν αισθάνεται σίγουρος για την ορθότητα της συμπλήρωσης των στοιχείων που απαιτούνται, είναι προτιμότερο να απευθύνεται στο λογιστή – φοροτεχνικό του προς αποφυγή άσκοπων επιβαρύνσεων, η διαγραφή των οποίων, εν προκειμένω, είναι μία ιδιαιτέρως επίπονη διαδικασία.